Il DL 34/2020 (Decreto rilancio) ha incrementato al 110% l’aliquota di detrazione delle spese per interventi di efficientamento energetico e di adeguamento antisismico degli edifici, sostenute dal 01.07.2020 fino al 30.06.2022 (in determinati casi fino al 30.06.2023):

- Spese sostenute dal 01.07.2020 – 31.12.2021 => detrazione 110% in 5 quote annuali

- Spese sostenute dal 01.01.2022 => detrazione 110% in 4 quote annuali

la detrazione ammessa nel limite dell’imposta lorda annua (senza riporto in avanti).

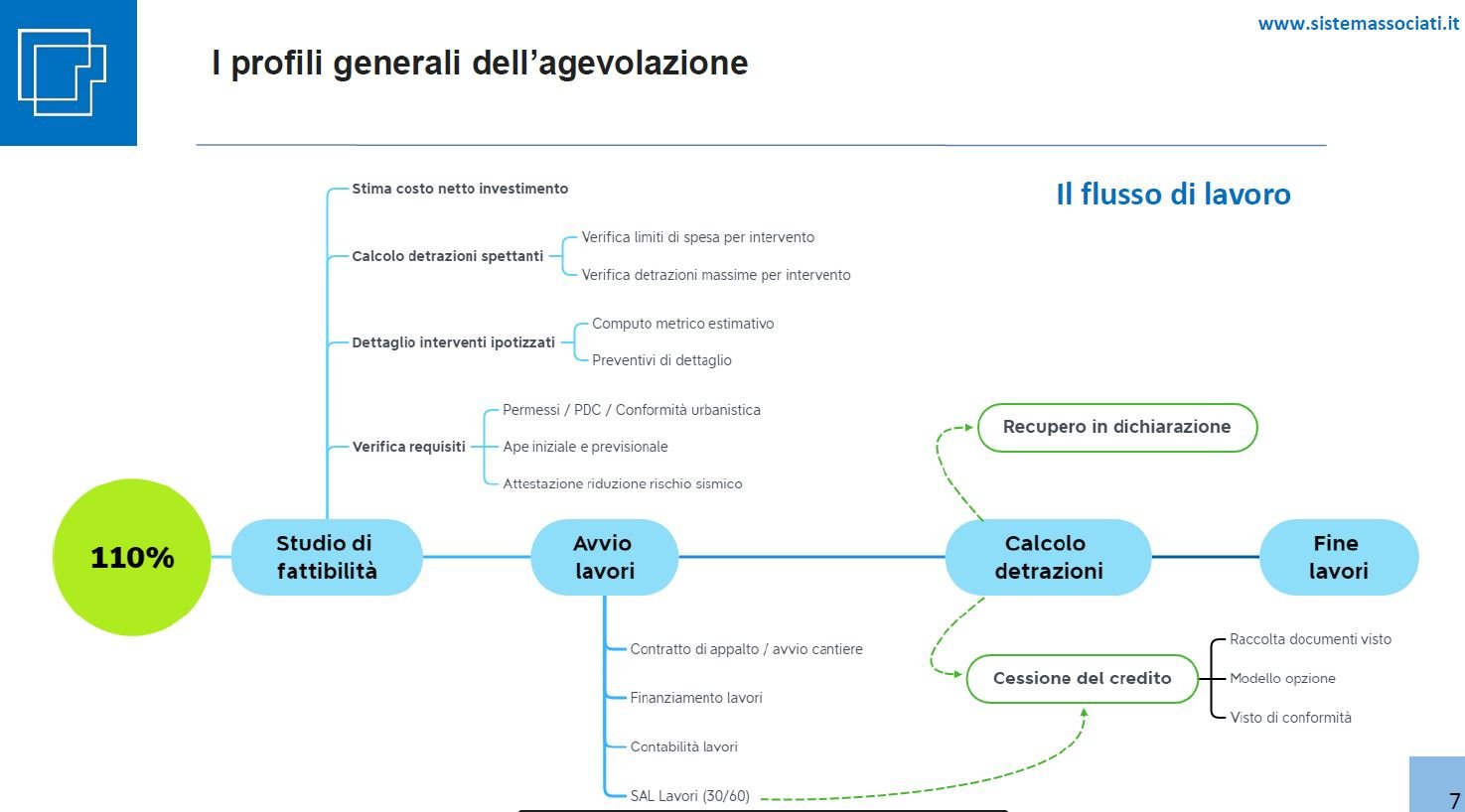

Vediamo in sintesi quali sono gli step da seguire per lo sviluppo dell’intervento coperto dal 110%, che vanno dallo studio di fattibilità, all’avvio dei lavori, al calcolo delle detrazioni e alla fine dei lavori.

L’immagine e l’approfondimento sono tratti dal VideoCorso – Novità superbonus 110%, un webinar gratuito che da diritto a 2 crediti formativi ODCEC, sulle ultime novità del superbonus 110% con lo sviluppo di un caso reale, del Dott. Alessandro Pegoraro e Dott. Luigi Dalla Vecchia.

L’esempio pratico trattato nel webinar, è stato sviluppato utilizzando il “Software in Cloud Superbonus 110 per cento: calcolo del beneficio” per agevolare professionisti e cittadini nella simulazione del calcolo delle detrazioni spettanti per le diverse tipologie di interventi agevolabili al 110%.

L’articolo continua dopo la pubblicità

1) Superbonus 110%: Studio di fattibilità

Lo studio di fattibilità, consiste essenzialmente in questi tre passaggi:

Verifica che l’intervento previsto consenta di poter accedere all’agevolazione

Innanzitutto è necessario verificare:

- permessi vari, quali permessi di costruire, conformità urbanistiche

- i soggetti che possono usufruire della detrazione, ovvero

- Persone fisiche, al di fuori dall’attività di impresa o attività professionale(anche nudo proprietario, usufruttuario, titolare diritto di abitazione, affittuario, comodatario con contratto registrato). In questo caso si può usufruire del superbonus al massimo per 2 immobili, ma:

- agevolabile l’intervento su edifici composti da 2 a 4 unità immobiliari, anche se detenute da un unico proprietario (o in comproprietà da più persone fisiche);

- nessun limite per interventi antisismici

- nessun limite per interventi sulle parti comuni del condominio

- Condomìni

- Altri soggetti (Istituti autonomi di case popolari, cooperative di abitazione di proprietà indivisa, Onlus, associazioni sportive)

- Persone fisiche, al di fuori dall’attività di impresa o attività professionale(anche nudo proprietario, usufruttuario, titolare diritto di abitazione, affittuario, comodatario con contratto registrato). In questo caso si può usufruire del superbonus al massimo per 2 immobili, ma:

I titolari di reddito di impresa / lavoratori autonomi beneficiano solo per la quota di spese trainanti effettuati dal condominio nelle parti comuni.

- gli immobili interessati, che devono essere:

- singole unità immobiliari (no A1, A8, A9)

- Unità «funzionalmente indipendenti e con uno o più accessi autonomi dall’esterno» site in edifici plurifamiliari

- Condomini

- la presenza della certificazione energetica iniziale che attesta l’esistenza di un impianto di riscaldamento esistente che si va a a sostituire

- APE previsionale, ovvero verificare che gli interventi ipotizzati consentano il salto di due classi per poter accedere all’agevolazione

Dettaglio degli interventi ipotizzati e calcolo delle detrazioni spettanti

Cosa voglio fare in quell’immobile? per poter rispondere a questa domanda, in questa fase:

- il documento principale da raccogliere è il Computo metrico estimativo

- o nel caso in cui si sia ancora in una fase molto preliminare, occorre recuperare Preventivi di dettaglio, che abbiano un dettaglio tale che consentano di verificare se gli interventi ipotizzati rientrano nei limiti di spesa e determinare le detrazioni spettanti massime per intervento.

Determinazione del costo netto dell’investimento (spese effettive – credito)

Una volta determinate le spese ipotizzate e le detrazioni che ne conseguono, è possibile avere in via preliminare una stima del costo netto dell’investimento.

Impostare correttamente tutta questa fase dello studio di fattibilità consente poi di gestire in maniera più ordinata le fasi successive, che ora analizziamo in maniera sintetica.

2) Superbonus 110%: Avvio dei lavori

L’avvio dei lavori, rappresenta sostanzialmente il consuntivo di quello che si era preventivato con lo studio di fattibilità.

- Contratto di appalto / avvio cantiere

- Finanziamento lavori, qui possiamo trovarci di fronte a due scenari differenti:

- il caso del committente che ha dispponibilità finanziarie e quindi può permettersi di attendere la fine dei lavori per poter maturare il credito fiscale,

- o il caso del committente che ha necessità di finanziare i lavori, qui rientra la logica dello stato di avanzamento lavori con una maturazione del credito fiscale che avviene per step durante l’esecuzione dei lavori (SAL lavori, 30% e 60%)

- Contabilità lavori (raccolta fatture delle imprese e fornitori che fanno i lavori)

3) Superbonus 110%: Calcolo detrazioni e recupero in dichiarazione o cessione del credito

A questo punto arriveremo a maturare la detrazione spettante sui lavori eseguiti e pagati.

La detrazione annua spettante è recuperabile nel limite dell’imposta lorda (IRPEF) personale, e non può essere né riportata in avanti né chiesta a rimborso e per poterne usufruire si possono presentare due scenari possibili:

- se il committente ha un’imposta lorda sufficiente da assorbire le detrazioni annue andrà a recuperle in dichiarazione dei redditi

- diversamente se l’imposta non è capiente, si potrà optare per:

- lo sconto in fattura, si tratta di un contributo sottoforma di sconto in fattura, per un ammontare massimo pari al corrispettivo, da richiedere al fornitore, il quale lo recupera maturando un credito verso l’erario da usare in compensazione o cedere a sua volta a terzi)

- o la cessione del credito, ovvero la detrazione spettante viene ceduta a terzi (banche, assicurazioni, poste, intermediario, altre società, persone fisiche…)

Alternative alla detrazione diretta

Sconto in fattura:

- il cliente non ha alcun esborso;

- è necessario il modello di opzione (con visto fiscale);

- il fornitore si espone finanziariamente (ma può a sua volta cedere il credito);

- lo sconto può essere anche «parziale»

Cessione del credito:

- Il credito può essere ceduto a terzi (banche, assicurazioni, poste, ma anche società o persone);

- è necessario il modello di opzione (con visto fiscale);

- La cessione non può essere parziale;

- Possono essere più cessioni successive

- La cessione può essere effettuata:

- o a fine lavori

- o a stati avanzamento lavori (massimo 2 con almeno un 30% ciascuno)

- La cessione può essere effettuata anche in anni successivi, ed avere ad oggetto le rate residue di detrazione; in tal caso deve riguardare tutte le rate residue ed è irrevocabile.

4) Superbonus 110%: Comunicazione di cessione del credito o sconto

La cessione (o lo sconto) devono essere comunicati all’Agenzia Entrate mediante apposito modello, esclusivamente in via telematica, mediante il servizio web disponibile nell’area riservata del sito internet dell’Agenzia delle entrate oppure mediante i canali telematici dell’Agenzia delle entrate.

Il modello deve essere inviato entro il 16/03 dell’anno successivo al sostenimento delle spese, per le spese sostenute nel 2020 la presentazione è stata prorogata al 31 marzo 2021.

Per lavori su parti comuni di condomini, il modello va presentato dall’amministratore di condominio (per i condomini minimi, da uno dei condomini).

Infine ricordiamo che per le opzioni relative a superbonus, il modello va vistato da professionisti abilitati i quali dovranno provvedere anche all’invio.

Source: fiscoetasse.com

tutti i diritti appartengono alla fonte.