Quando si intravedeva uno spiraglio di luce dalla pandemia, la crisi Ucraina ed i venti di guerra generano ulteriore incertezza in consumatori già incerti su quali mezzi acquistare. Queste le cause di un risultato ancora decisamente negativo sul mercato totale, che segna un -21% rispetto alle immatricolazioni di febbraio 2021, che già non è stato un annus mirabilis. Anche il mercato delle elettriche di febbraio subisce un’ulteriore battuta di arresto. Lo avevamo ampiamente previsto non solo per l’assenza di incentivi, ma soprattutto per l’annuncio del ritorno dell’ecobonus: questo ovviamente si traduce in un blocco completo del mercato. Negli altri Paesi con mercati confrontabili le BEV crescono eccome grazie a incentivi chiari e certi, anche a fronte di mercati totali in calo come in Francia. Gli sparuti numeri di gennaio e febbraio di elettriche (3.155), ma anche di ibride plug-in, sono quindi dovuti alle prenotazioni degli incentivi nel 2021 che si realizzano in immatricolazioni quest’anno. Secondo le nostre valutazioni ci sono ancora almeno 15.000 auto BEV che hanno usufruito degli incentivi lo scorso anno e che saranno immatricolate entro giugno, al netto anche degli annullamenti delle prenotazioni che si potranno verificare. Questo dato si può considerare confermato anche alla luce delle auto-immatricolazioni dei concessionari, schizzate del +168,13% rispetto allo scorso anno mentre segnano un -16,26% su tutte le alimentazioni: difficile immaginare siano tutte auto demo, più facile che i dealer abbiano acquistato con incentivi statali mezzi che saranno venduti a chilometri zero. Nulla di male ovviamente, ma tanto valeva che gli incentivi andassero interamente a privati e imprese attraverso una chiara programmazione triennale.

Le auto elettriche

A Febbraio 2022 le auto con ricarica (somma di BEV e PHEV) sono in leggerissimo aumento rispetto a quelle vendute lo stesso mese nel 2021 del +2,57%, raggiungendo 8.592 unità, a fronte delle 8.344 vendute a febbraio dello scorso anno. Le auto BEV (auto elettriche a batteria) scendono del -8,39% rispetto allo stesso mese dello scorso anno, registrando un totale di 3.155 unità (in calo anche rispetto al mese scorso quando erano 3.651); al contrario le PHEV (ibride plug-in) aumentano del +10,96% con 5.437 unità vendute.La quota di mercato delle auto elettriche si attesta sul 7,72% del totale immatricolato a febbraio 2022, salendo dal 5,81% di febbraio dello scorso anno, ma in netto calo rispetto all’ultimo trimestre del 2021 in cui era in media oltre il 12%. Il calo importante è dovuto alle minori immatricolazioni di veicoli BEV, mentre le immatricolazioni PHEV rimangono pressoché costanti. Rispetto allo scorso mese di gennaio 2022, si registra un calo delle immatricolazioni di auto elettriche del -6,62%, corrispondente ad un totale di -609 auto (di cui oltre l’80%, 496, sono BEV e le restanti 113 PHEV).Le BEV rallentano in maniera significativa rispetto all’ultimo quadrimestre del 2021 (in cui si erano attestate in media sulle 7.170 unità al mese, a fronte delle 3.155 auto di febbraio) mentre sono stabili le vendite di PHEV (attorno alle 5.500 unità), invertendo quindi la tendenza degli ultimi mesi in cui le BEV hanno superato gli ibridi plug-in stabilmente. A febbraio 2022, le ibride plug-in superano i veicoli full electric di +2.282 unità, rappresentando il 63% delle auto elettriche immatricolate. Le PHEV continuano ad essere immatricolate nonostante la carenza degli incentivi, mentre le BEV continuano a mostrare segnali forti di frenata, come già avvenuto anche lo scorso mese. Questo mese, quindi, il parco circolante è di 253.514 auto elettriche, delle quali 128.944 sono BEV e la restante parte sono PHEV (124.570). Nonostante le immatricolazioni di PHEV abbiano superato ampiamente quelle di BEV questo mese, i veicoli elettrici rimangono distribuiti equamente tra BEV e PHEV (51%; 49%).

Il mercato totale delle auto

Si deve porre l’attenzione sulla crisi del mercato delle auto in generale, già confermata dai numeri del mese scorso: a Febbraio 2022 sono 111.262 le auto immatricolate in Italia, ovvero -22,5% rispetto a Febbraio 2021 e circa +3% rispetto a Gennaio 2022. Continua, pertanto, un trend in calo dettato anche dalle ingenti crisi che si stanno verificando in questi mesi, che sembrano non lasciare spazio ad una ripresa del settore dell’automobile: si continuano a vedere gli effetti della pandemia, sicuramente nei ritardi di consegna, ma anche della crisi energetica e del rincaro dei prezzi dell’energia e del trasporto, che generano mancanza di liquidità per i cittadini e dunque una minore propensione all’acquisto di un bene come l’auto.

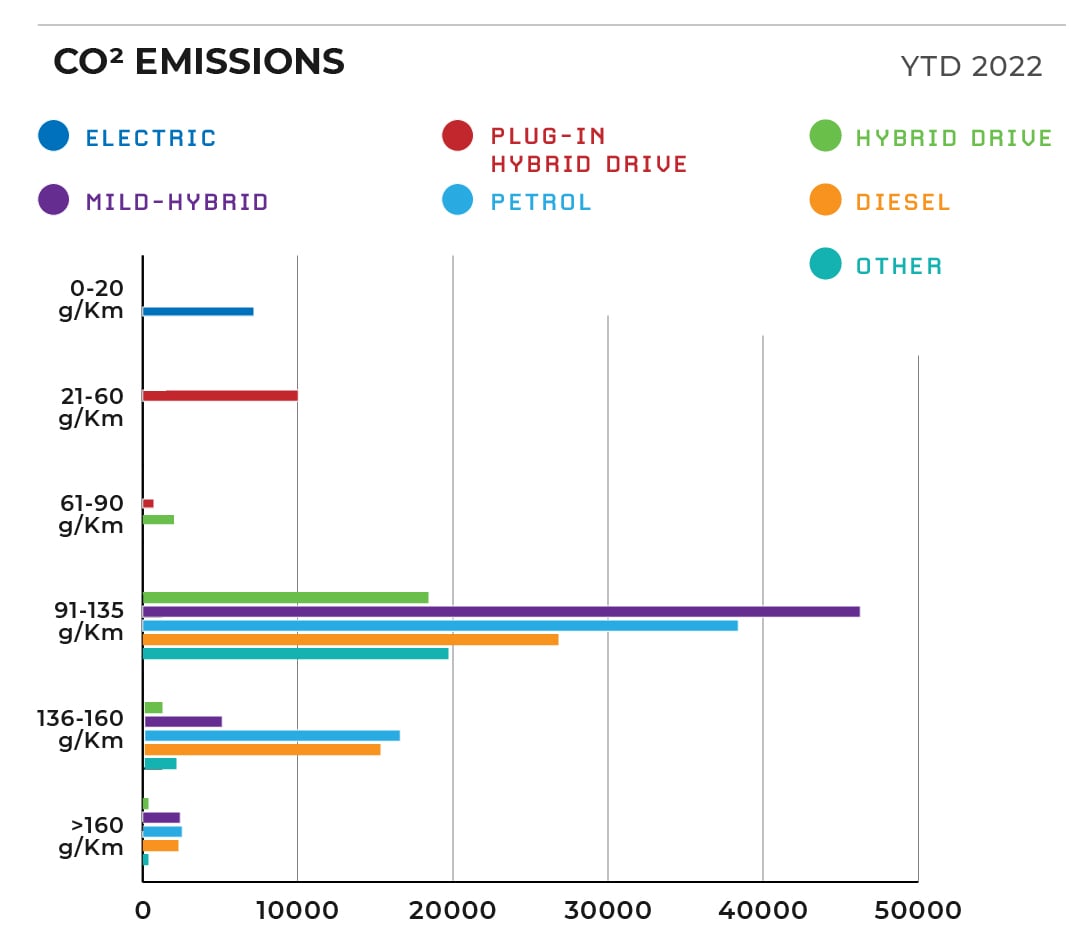

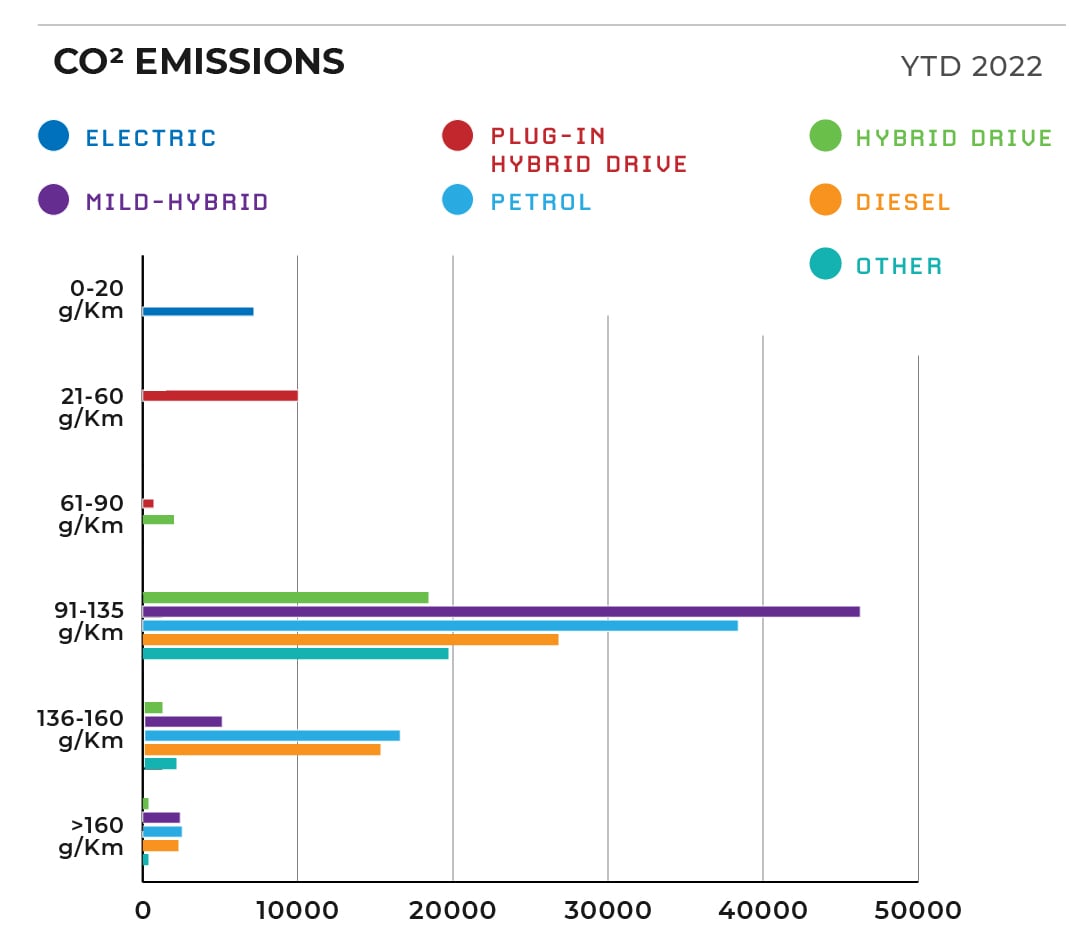

Riteniamo interessante far notare che in assenza di incentivi il mercato dell’auto è trainato dal segmento dei veicoli ibridi e mild-hybrid, che al mese di Febbraio 2022 raggiungono le 55.550 unità immatricolate. Pertanto, a fronte del fatto che nei primi due mesi del 2022 il 68,6% delle auto vendute appartiene alla categoria di emissione 91-135 gCO2/km e, non soltanto, alla luce di una transizione ecologica più efficace, riteniamo che sia necessario incentivare il cluster di veicoli con fattore emissivo inferiore (0-20 gCO2/km), che ha rappresentato in questi 2 mesi soltanto il 3,1% delle vendite e rappresenta in generale ancora un mercato in evoluzione e non trainante e stabile, come quelli ad emissione superiore.

I canali di Mercato delle elettriche

Per quanto riguarda la segmentazione di mercato, nel mese di febbraio 2022, le BEV totalizzano nel segmento privato un numero di unità (885) che rappresenta il 28% del totale delle immatricolazioni mensili dei veicoli 100% elettrici, in netta diminuzione rispetto al mese di febbraio 2021 (-45%). Il dato sconfortante è indicativo dell’assenza di incentivi alle auto elettriche, di contro invece alla situazione di febbraio 2021, in cui rappresentavano il canale con più auto immatricolate (quasi il 47% del totale). A discapito del canale privato, cresce invece il canale Manufacturer and Dealer rispetto al mese di febbraio dello scorso anno (+168% di immatricolazioni).

Per quanto riguarda le PHEV, il segmento con crescita relativa più elevata è quello del noleggio a breve termine, che vede la vendita di 155 veicoli ibridi plug-in in più rispetto a febbraio del 2022. Il primo canale di vendita, come per le BEV, risulta essere il noleggio a lungo termine, complice l’aspetto innovativo della tecnologia che rende questa tipologia di segmento la scelta più conveniente.

I dati di inizio 2022 confermano la crescita significativa del canale Manufacturer and Dealer, ovvero delle auto-immatricolazioni delle auto elettriche (BEV + PHEV) da parte dei concessionari e del noleggio a breve termine, che rappresentano rispettivamente il secondo ed il primo canale con crescita relativa maggiore (+90,9%; +192,5% rispetto al mese di febbraio 2021). Ad inizio 2022 ci sono già 1.841 BEV e 1.730 PHEV auto-immatricolate, con un’inversione di tendenza rispetto al 2021 in cui le BEV e le PHEV auto-immatricolate erano poco più di 1.500, mentre il canale privato era rappresentato da 2.934 BEV e 3.152 PHEV. È quindi ormai conclamato che le auto-immatricolazioni sono lo strumento con cui alcuni OEM sono riusciti a prenotare le risorse che avevano rimpinguato i fondi ecobonus a settembre e ad ottobre, quando si sono esauriti nel giro di qualche ora. Tale comportamento è esasperato dagli incentivi a singhiozzi che non permettono ai produttori di veicoli, e di conseguenza ai clienti finali, di avere una certezza sul prezzo finale di vendita dei veicoli nuovi. Se si guarda al totale delle auto elettriche (BEV e PHEV) immatricolate a febbraio 2022, il noleggio rimane il canale predominante (38% delle immatricolazioni), seguito dal canale privato (29%), dalle auto-immatricolazioni (19%) e dalle flotte aziendali (9%).

Per quanto riguarda il mercato totale, le vendite del segmento privato diminuiscono del -26% rispetto al mese di febbraio 2021 (68.873 unità vendute a febbraio 2022 contro alle 94.302 vendute nello stesso mese del 2021), a conferma di una crisi significativa del settore dell’auto, che non investe soltanto il ramo dell’elettrico. La distribuzione tra i diversi canali rimane pressoché inalterata rispetto all’anno scorso: primo è il canale privato (62,8%), seguito dal noleggio (22,8%) ed infine i segmenti Manufacturer and Dealers (9,1%) e flotte aziendali (5,3%).

La top 5 di modelli BEV e PHEV

Per la top 5 delle BEV più vendute fino a febbraio 2022 ritorna al primo posto la Fiat 500E con 1.057 unità seguita dalla Dacia Spring con 717 veicoli. Troviamo al terzo posto la Smart Fortwo con 527 vetture. Al quarto e quinto posto troviamo le Renault Twingo e Zoe con rispettivamente 386 e 351 auto.

Per quanto riguarda le ibride plug-in, regina nella top 5, resta salda al primo posto la Jeep Compass, con 2.050 unità. Seguono al secondo e terzo la sorella più piccola Renegade (1.117) e la BMW X1 (644). Chiudono la classifica la Peugeot 3008 (577) e la Mercedes GLE (534).

Anche nel secondo mese del 2022 i principali modelli 100% elettrici di maggior successo sono citycar e utilitarie (segmenti A e B), mentre al contrario le PHEV continuano con una maggiore diffusione dei segmenti meno di massa (C e D), a conferma dell’impiego delle ibride plug-in specialmente nell’uso promiscuo aziendale, coerentemente con il fenomeno della maggiore penetrazione per le PHEV del canale di noleggio, rispetto alle BEV, evidenziato sopra.

La distribuzione geografica

Dal punto di vista della distribuzione geografica, l’andamento delle vendite di BEV e PHEV nel nostro Paese resta piuttosto stabile. In termini di vendite, il Nord-Est e il Nord-Ovest si collocano rispettivamente al primo (37%, con 3.189 unità) e al secondo posto (28%, 2.398 unità). Il Centro invece si assesta al 26% (2.264), mentre Sud e Isole chiudono rispettivamente al 6% (540) e al 2% (201). Il divario tra Nord e Sud resta ancora uno dei principali ostacoli da superare.

Per quanto riguarda le immatricolazioni delle sole BEV, questo mese al primo posto troviamo il Trentino-Alto Adige con 822 unità (26%), seguito dalle 509 unità della Lombardia (16%). Il Lazio sale invece al terzo posto con 323 unità (10%), seguito dal Veneto con 265 auto (8%) e dall’Emilia-Romagna (239, 8%). La regione con il maggior numero di immatricolazioni di veicoli PHEV è di nuovo il Trentino-Alto Adige (1.133; 21%). Al secondo posto troviamo la Toscana (1.124; 21%) ed al terzo la Lombardia (840; 15%) a cui seguono Piemonte (391; 7%) e Lazio (364; 7%).

Il confronto con l’Europa a Gennaio 2022

Guardando ai dati di Gennaio 2022 del mercato europeo, il primato sulle vendite di veicoli elettrici rimane della Germania, con un totale di 20.923 BEV vendute, segnando un +28% rispetto a gennaio dello scorso anno. Al secondo posto si colloca il Regno Unito con 14.433 BEV vendute (+130% rispetto a gennaio 2021). Al terzo posto troviamo la Francia, dove nonostante il mercato totale diminuisca del -18,6%, con 23.481 unità vendute in meno rispetto a gennaio 2021, la quota di veicoli full electric aumenta del +57,9% con 10.219 unità BEV vendute a gennaio 2022. Al quarto posto, l’Olanda immatricola più PHEV che BEV (4.084; 3.081), a conferma del fatto che la scelta di prevedere incentivi sulle flotte ha comportato un’inversione di trend. Infine, al quinto e sesto posto troviamo Belgio e Spagna con rispettivamente 2.769 e 1.803 BEV immatricolate a gennaio 2022, entrambe in aumento rispetto allo stesso mese del 2021. In questo scenario, l’Italia si colloca soltanto sopra l’Olanda, a fronte di un mercato auto confrontabile con quello dei primi Paesi in classifica.

Appare evidente come le politiche di incentivi all’acquisto adottate in questi Paesi abbiano portato ad un’importante e costante crescita nelle vendite di vetture elettriche, nonostante un total market che in Francia, Belgio, Olanda e Spagna è in perdita.

I veicoli commerciali leggeri

A Febbraio 2022 i veicoli commerciali full electric proseguono la loro crescita, facendo segnare 319 veicoli immatricolati da inizio anno, con una market share del 1,25% e mostrando quindi una crescita del +42% rispetto allo stesso periodo del 2021, e del +216% rispetto al 2020. Tutto questo avviene nonostante l’assenza totale di incentivi al settore, che potrebbero essere reintrodotti dalle nuove misure a favore del settore automotive, a fronte di una contrazione del mercato totale nei primi due mesi del 2022 del -2,98% rispetto al 2021 (con 25.494 veicoli immatricolati nel 2022, a fronte dei 26.278 del 2021).

tutti i diritti appartengono alla fonte.

I commenti su questo articolo non dovranno contenere quesiti di natura tecnica.