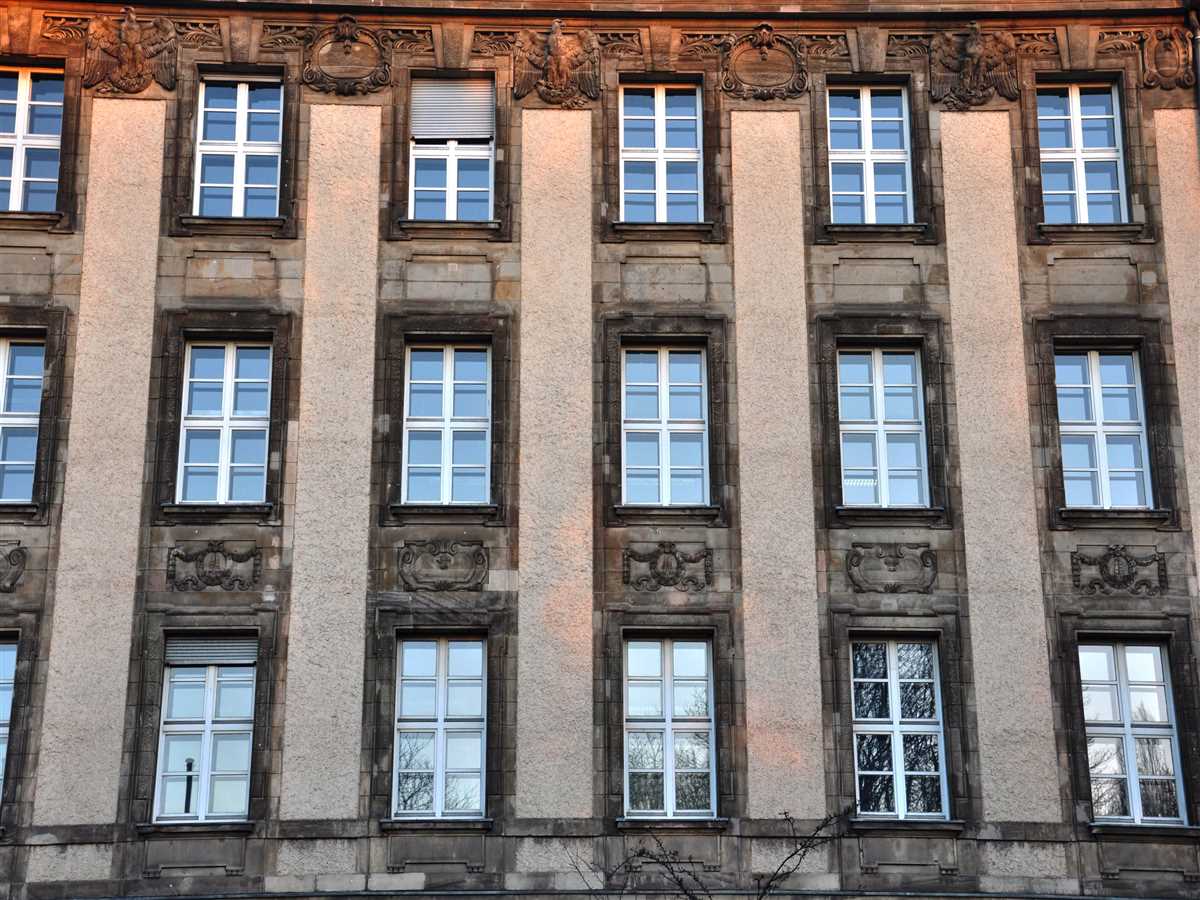

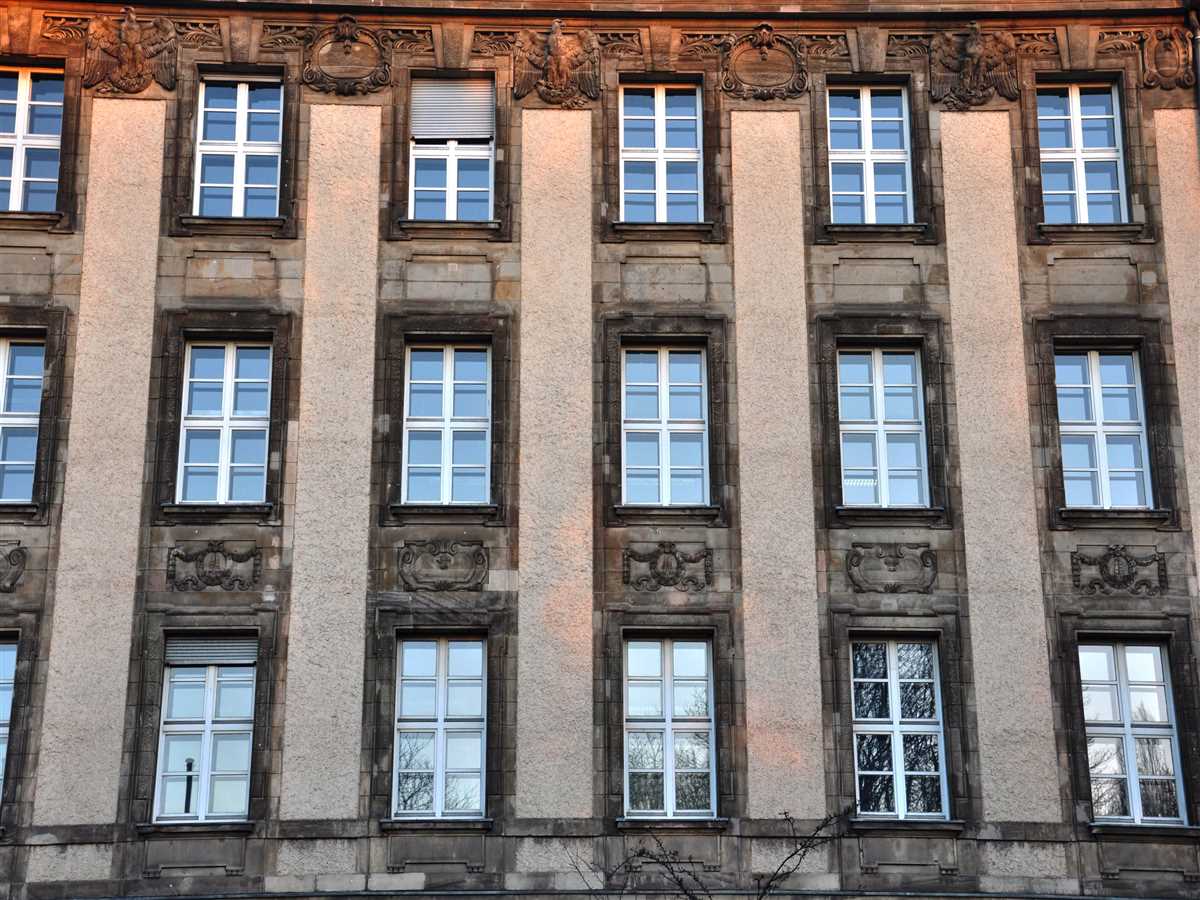

Anche nel 2022 si può usufruire del bonus facciate, anche se c’è qualche novità rispetto agli anni passati. Questa agevolazione consiste in una detrazione d’imposta, da ripartire in 10 quote annuali costanti, pari al 90% delle spese sostenute nel 2020 e nel 2021, e del 60% delle spese sostenute nel 2022. Tocca a chi ha effettuato interventi finalizzati al recupero o restauro della facciata esterna degli edifici esistenti ubicati in determinate zone, compresi quelli di sola pulitura o tinteggiatura esterna.

Rispetto ad altre agevolazioni per interventi effettuati sugli immobili, per il bonus facciate non sono stati stabiliti limiti massimi di spesa. La Legge di Bilancio 2022 ha esteso questa detrazione fino al prossimo 31 dicembre, ma con un’aliquota ridotta al 60 per cento. Il beneficio fa riferimento soltanto agli interventi sulle strutture opache della facciata, su balconi o su ornamenti e fregi.

La detrazione si rivolge a tutti i contribuenti residenti e non residenti che sostengono le spese per l’esecuzione degli interventi agevolati e che possiedono a qualsiasi titolo l’immobile oggetto di intervento. Parliamo di: persone fisiche, enti pubblici e privati che non svolgono attività commerciale, società semplici, associazioni tra professionisti, contribuenti che conseguono reddito d’impresa.

Zona ammesse alla detrazione: A e B

Per avere diritto al bonus facciate è necessario che gli edifici siano ubicati nelle zone A o B (indicate nel decreto del ministro dei Lavori pubblici n. 1444 del 1968) o in zone a queste assimilabili secondo la normativa regionale e i regolamenti edilizi comunali.

Per zona A si intende l’insieme delle parti del territorio interessate da agglomerati urbani che rivestono carattere storico, artistico o di particolare pregio ambientale o da porzioni di essi, comprese le aree circostanti, che possono considerarsi parte integrante, per tali caratteristiche, degli agglomerati stessi. La zona B include, invece, le parti del territorio totalmente o parzialmente edificate, diverse dalle zone A. In particolare – si legge nella guida pubblicata dall’Agenzia delle Entrate – si considerano parzialmente edificate le zone in cui la superficie coperta degli edifici esistenti non sia inferiore al 12,5% (un ottavo) della superficie fondiaria della zona e nelle quali la densità territoriale sia superiore a 1,5 mc/mq.

Non è possibile beneficiare del bonus quando gli edifici si trovano nelle zone C, D, E ed F. L’agevolazione non spetta per gli interventi effettuati sulle facciate interne degli edifici che non siano, dunque, visibili dalla strada o da suolo ad uso pubblico.

Ad essere portate in detrazione possono essere anche le spese per acquistare i materiali, i costi di progettazione e di altre prestazioni professionali connesse (sopralluoghi, perizie, rilascio dell’attestato di prestazione energetica) ed altri eventi costi legati alla realizzazione degli interventi (installazione dei ponteggi, smaltimento dei materiali rimossi, tassa per l’occupazione di suolo pubblico).

Chi punta ad ottenere la detrazione, deve effettuare i pagamenti con bonifico bancario o postale. Devono risultare infatti:

- la causale del versamento;

- il codice fiscale del beneficiario della detrazione;

- il numero di partita Iva o il codice fiscale del soggetto a favore del quale è effettuato il bonifico (ditta o professionista che ha effettuato i lavori).

I contribuenti possono effettuare anche bonifici tramite conti aperti presso gli “istituti di pagamento”, cioè le imprese, diverse dalle banche, autorizzate dalla Banca d’Italia a prestare servizi di pagamento.

Al posto della detrazione, i soggetti che sostengono le spese per gli interventi di recupero e restauro della facciata possono optare anche per la cessione del credito o per uno sconto in fattura. Nel primo caso la cessione del credito d’imposta avviene nei confronti di altri soggetti, come gli istituti di credito e gli intermediari finanziari. La scelta per la cessione del credito o lo sconto in fattura va sempre comunicata all’Agenzia delle Entrate.

tutti i diritti appartengono alla fonte.

I commenti su questo articolo non dovranno contenere quesiti di natura tecnica.