di: Arch. Emanuele Meloni

Il Super Sismabonus permette di detrarre il 110% della spesa per gli interventi antisismici. Vediamo tutti gli interventi agevolati, distinguendo tra aggregati edilizi, unità strutturali e interventi di riparazione o locali.

Indice degli argomenti:

Il Sismabonus ordinario, in vigore dal 1° gennaio 2017, è stato introdotto per la prima volta dal DM 58/2017, aggiornato con successivi decreti. Da ultimo, il DM 329/2020 (disciplina l’attuazione del super Sismabonus al 110%), va a sostituire il Modulo B e introduce nuovi allegati per l’applicazione della Legge 77/2020, di conversione del Decreto Rilancio (DL 34/2020).

Il Super Sismabonus si applica alle spese sostenute dal 1° luglio 2020 al 30 giugno 2022. La detrazione è elevata al 110% per gli interventi antisismici previsti dall’articolo 16, commi da 1-bis a 1-septies D.L. 63- 2013 di edifici ubicati in zone classificate a rischio sismico 1, 2 e 3. Vediamo, con l’ausilio dei chiarimenti della Commissione di monitoraggio del Consiglio Superiore dei Lavori Pubblici, di individuare gli interventi agevolati, distinguendo tra aggregati edilizi, unità strutturali e interventi di riparazione o locali.

Gli interventi antisismici ammessi al superbonus

Come precisato nella circolare n. 24/E del 2020, il Superbonus spetta a fronte del sostenimento delle spese relative a taluni specifici interventi finalizzati alla riqualificazione energetica e alla adozione di misure antisismiche degli edifici (cd. interventi “trainanti”) nonché ad ulteriori interventi, realizzati congiuntamente ai primi (cd. interventi “trainati“).

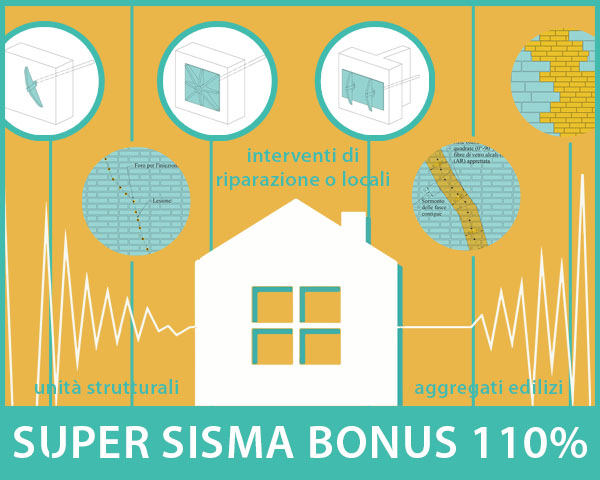

Ai fini del Superbonus l’intervento antisismico (come per l’ecobonus) deve riguardare edifici o unità immobiliari “esistenti”, non essendo agevolati gli interventi realizzati in fase di nuova costruzione. Vale inoltre solo per gli edifici ubicati nelle zone sismiche 1, 2 e 3 di cui all’ordinanza del Presidente del Consiglio dei ministri n. 3274 del 20 marzo 2003.

Per gli interventi antisismici (di cui al comma 4, articolo 119 del Decreto Rilancio), l’efficacia degli stessi al fine della riduzione del rischio sismico è asseverata dai professionisti incaricati della progettazione strutturale, della direzione dei lavori delle strutture e del collaudo statico, secondo le rispettive competenze professionali, iscritti agli ordini o ai collegi professionali di appartenenza, in base alle disposizioni del decreto del Ministro delle infrastrutture e dei trasporti n. 58 del 28 febbraio 2017 e successive modificazioni. I professionisti incaricati attestano altresì la corrispondente congruità delle spese sostenute in relazione agli interventi agevolati. Tra asseverazione e adempimenti vari è inoltre fatto obbligo acquisire il visto di conformità.

Con riferimento all’ambito oggettivo di applicazione dell’agevolazione del Superbonus, rientrano, ai sensi del comma 4 del citato articolo 119 del decreto Rilancio gli interventi indicati nell’articolo 16 del decreto legge n. 63 del 2013. Si tratta, in particolare degli interventi per la messa in sicurezza statica delle parti strutturali di edifici o di complessi di edifici collegati strutturalmente, di cui all’articolo 16-bis, comma 1, lettera i), del testo unico delle imposte sui redditi approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917 – TUIR.

Sono ammessi a detrazione anche gli interventi di demolizione e ricostruzione (anche con aumento di volume), purché rientri tra quelli di ristrutturazione edilizia di cui al citato articolo 3, comma 1, lettera d), del d.P.R. n. 380 del 2001, come risultante dal titolo amministrativo.

Aggregati edilizi e unità strutturale (US)

I concetti di unità immobiliare dall’accesso autonomo e indipendente, edificio plurifamiliare o condominio, pertinenza, sono peculiari dei bonus edilizi vocati all’efficienza energetica (o ecobonus) ma, nel caso del super sismabonus (o superbonus per gli interventi antisismici), non valgono.

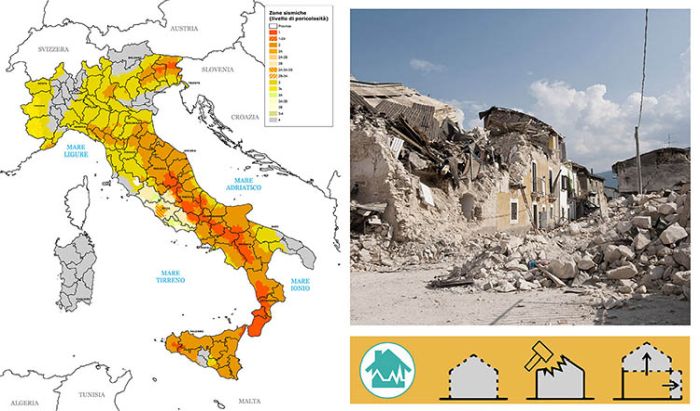

Nel caso degli interventi di messa in sicurezza sismica, infatti, va considerato piuttosto l’edificio da un punto di vista di continuità strutturale e, soprattutto nei centri storici, spesso bisogna allargare il campo a comprendere un insieme di unità immobiliari adiacenti che condividono caratteristiche costruttive, geometriche e materiche comuni: i cosiddetti aggregati edilizi.

L’ art. 16-bis del DPR 917/1986 (TUIR) che regola le detrazioni fiscali, prevede infatti incentivi solo nel caso gli interventi relativi all’adozione di misure antisismiche e all’esecuzione di opere per la messa in sicurezza statica siano “realizzati sulle parti strutturali degli edifici o complessi di edifici collegati strutturalmente a comprendere interi edifici e, ove riguardino i centri storici, devono essere eseguiti sulla base di progetti unitari e non su singole unità immobiliari”.

Ma la Commissione di monitoraggio del Consiglio Superiore dei Lavori Pubblici o CSLLPP è del parere che quanto riportato all’interno del testo normativo prima citato, debba essere riletto e interpretato, attualizzandolo e rendendolo aderente alle definizioni contenute all’interno della Norme Tecniche per le Costruzioni 2018 punto 8.7.1. e punto C8.7.1.3.2 della Circolare n. 7 C.S.LL.PP. 21/01/2019.

Col documento ufficiale 4/2021 la Commissione consultiva ha chiarito che il riferimento a progetti unitari possa essere inteso come limitato al concetto di singola unità strutturale (US), una volta individuata, e non necessariamente all’intero aggregato edilizio che tipicamente caratterizza i centri storici con progetti, quindi, che possono essere redatti anche mettendo in atto interventi locali di riparazione.

Aggregato edilizio e unità strutturali (fonte: Comune dell’Aquila)

La definizione di Unità strutturale (US), si trova sia al capitolo 8.7.1 delle NTC 2018 che nella sua relativa Circolare 21 gennaio 2019, n. 7, ma quella che forse esprime il concetto in maniera più incisiva, è contenuta nelle “Linee Guida per il rilievo, l’analisi ed il progetto di interventi di riparazione e consolidamento sismico di edifici in muratura in aggregato” del Dipartimento Protezione Civile e RELUIS dell’ottobre 2010:

“L’Unità Strutturale Omogenea deve comunque avere continuità da cielo a terra, così da contenere al suo interno il flusso delle tensioni dovute ai carichi verticali, e, di norma, sarà delimitata o da spazi aperti, o da giunti strutturali, o da edifici contigui costruiti con tipologie costruttive e strutturali diverse- . Ai fini della sua identificazione dovrà inoltre essere tenuta in considerazione l’unitarietà del comportamento strutturale nei confronti delle azioni dinamiche, oltre che di quelle statiche.”

L’Unità Strutturale può quindi essere individuata come un edificio compiuto, dalle fondamenta al tetto, che può avere interazioni strutturali di varia natura con altri edifici dell’aggregato.

Interventi di riparazione o locali

Con i documenti ufficiali 3/2021 e 4/2021, la Commissione di monitoraggio del Consiglio Superiore dei Lavori Pubblici fuga ogni dubbio circa la tipologia degli interventi strutturali ammessi al beneficio fiscale – superbonus 110% – di cui all’art 119 del decreto legge 34/2020, come convertito con legge 77/2020 e s.m.i.

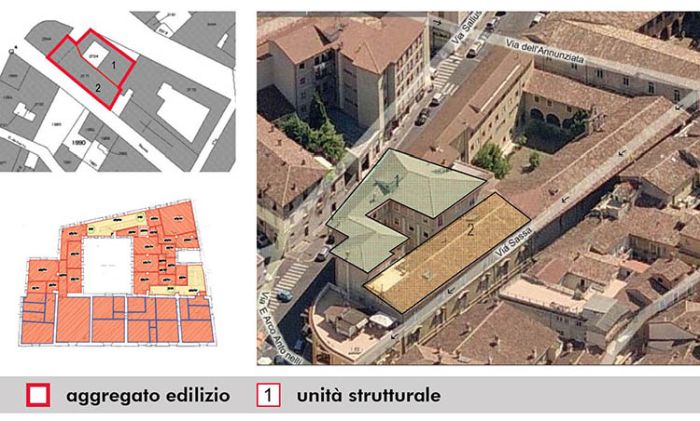

La cultura e la ricerca scientifica e, come quella tecnica, le esperienze sul campo, assegnano da tempo un ruolo molto importante agli “interventi di riparazione o locali”, definiti (v. p.to 8.4 del DM 17 gennaio 2018) come “interventi che interessino singoli elementi strutturali e che, comunque, non riducano le condizioni di sicurezza preesistenti” ma anzi che possano risolvere quelle criticità locali la cui importanza “negli edifici esistenti, in termini di danni a persone e cose, ha portato, fra l’altro, a considerare con maggiore attenzione gli interventi locali di rafforzamento e gli interventi di miglioramento” come riportato nella circolare 21 gennaio 2019 n. 7 del Consiglio Superiore dei Lavori Pubblici all’inizio del cap. C8; il tutto nell’ottica di favorire una diffusa prevenzione del rischio sismico.

Intervento di riparazione di una lesione nell’apparecchio murario: iniezione con boiacca, rete di rinforzo, “scuci e cuci”

Del resto, il recente decreto del Ministero delle Infrastrutture n. 329/2020, aggiungendo l’opzione “nessun salto di classe” alle altre due già presenti nella originaria versione del DM 58/2017, ha chiaramente indicato l’orizzonte tecnico di applicabilità dei benefici fiscali del decreto legge 34/2020- da parte dei professionisti incaricati- nella “riduzione del rischio” senza traguardi prestazionali obbligatori.

Coerentemente con questo principio la Commissione ritiene che gli “interventi di riparazione o locali”, di cui al p.to 8.4 del DM 17 gennaio 2018, con le precisazioni sotto riportate, rientrino a pieno titolo tra quelli disciplinati dal richiamato art. 16 bis, comma 1, lett. i) del DPR 917/1986 e, pertanto, siano conformi al comma 4 dell’art. 119 del decreto legge 34/2020.

Gli interventi locali antisismici

Per interventi locali antisismici s’intendono quelli indicati al par. 8.4.1 delle norme tecniche (NTC 2018): “Gli interventi di questo tipo riguarderanno singole parti e/o elementi della struttura. Essi non debbono cambiare significativamente il comportamento globale della costruzione e sono volti a conseguire una o più delle seguenti finalità:

- ripristinare, rispetto alla configurazione precedente al danno, le caratteristiche iniziali di elementi o parti danneggiate;

- migliorare le caratteristiche di resistenza e/o di duttilità di elementi o parti, anche non danneggiati;

- impedire meccanismi di collasso locale

- modificare un elemento o una porzione limitata della struttura”.

Tra le quattro però solo le prime tre perseguono la finalità del sismabonus, ovvero della riduzione del rischio sismico, e loro soltanto possono perciò essere ammesse a detrazione. Continuando la lettura delle NTC18:

“Ricadono in questa categoria gli interventi che non alterano significativamente il comportamento globale della costruzione; l’obiettivo sulla base del quale è valutata l’ammissibilità dell’intervento è un aumento della sicurezza di almeno una porzione della costruzione, ovvero, nel caso di danni subiti, quello del mantenimento o dell’incremento dell’originaria efficacia strutturale della porzione danneggiata.

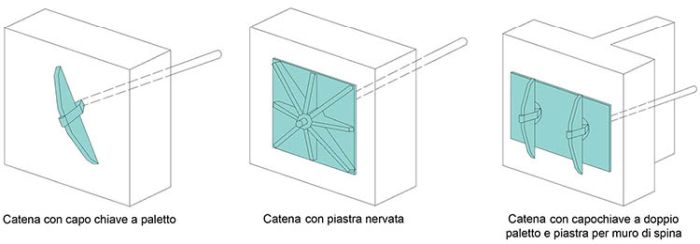

In tale categoria rientrano gli interventi di ripristino, rinforzo o sostituzione di elementi strutturali o di parti di essi non adeguati alla funzione che devono svolgere (ad esempio travi, architravi, coperture, impalcati o porzioni di impalcato, pilastri, pannelli murari). In particolare, gli interventi di rinforzo devono privilegiare lo sviluppo di meccanismi duttili o comunque migliorare la duttilità locale, cosi da favorire lo sviluppo della duttilità di insieme della struttura. Il ripristino o rinforzo dei collegamenti esistenti tra i singoli componenti o tra parti di essi o la realizzazione di nuovi collegamenti (ad esempio tra pareti murarie, tra pareti e travi o solai, anche attraverso l’introduzione di catene/tiranti, chiodature tra elementi lignei di una copertura o di un solaio, tra componenti prefabbricati) ricadono in questa categoria”.

La Commissione conclude con una lista di esempio dei lavori locali ammessi a detrazione.

“A titolo esemplificativo e non esaustivo, sono quindi certamente da ritenersi ammissibili ai benefici fiscali del “Supersisma bonus 110%” lavori del tipo di quelli di seguito richiamati:

- interventi sulle coperture, e più in generale sugli orizzontamenti, o su loro porzioni finalizzati all’aumento della capacità portante, alla riduzione dei pesi, alla eliminazione delle spinte applicate alle strutture verticali, al miglioramento dell’azione di ritegno delle murature, alla riparazione integrazione-sostituzione di elementi della copertura, ecc.;

- interventi di riparazione e ripristino della resistenza originaria di elementi strutturali in muratura e/o calcestruzzo armato e/o acciaio, ammalorati per forme di degrado provenienti da vari fattori (esposizione, umidità, invecchiamenti, disgregazione dei componenti ecc.);

- interventi volti a ridurre la possibilità di innesco di meccanismi locali, quali, ad esempio, l’inserimento di catene e tiranti contro il ribaltamento delle pareti negli edifici in muratura, il rafforzamento dei nodi trave- colonna negli edifici in c.a. contro la loro rottura prematura, prima dello sviluppo di meccanismi duttili nelle travi, la cerchiatura, con qualunque tecnologia, di travi e colonne o loro porzioni, volta a migliorarne la duttilità, il collegamento degli elementi di tamponatura alla struttura di c.a. contro il loro ribaltamento, il rafforzamento di elementi non strutturali pesanti, come camini, parapetti, controsoffitti, etc., o dei loro vincoli e ancoraggi alla struttura principale.”

Le spese sismiche ammissibili

In caso di SuperSismabonus gli importi di spesa ammessi a detrazione sono pari a:

- 96.000 euro, nel caso di interventi realizzati su singole unità immobiliari. L’ammontare massimo di spesa ammessa alla detrazione va riferito all’unità abitativa e alle sue pertinenze unitariamente considerate, anche se accatastate separatamente;

- 96.000 euro, nel caso di acquisto delle “unità immobiliari antisismiche”;

- 96.000 euro moltiplicato per il numero delle unità immobiliari di ciascun edificio, per gli interventi sulle parti comuni di edifici in condominio.

Come chiarito dall’Agenzia delle Entrate, ai fini del calcolo del limite di spesa per gli interventi antisismici condominiali, nel numero delle unità immobiliari vanno considerate anche le pertinenze autonomamente accatastate (es. 5 abitazioni e 3 pertinenze = 8 unità complessive).

Tra le spese detraibili per la realizzazione degli interventi (di cui ai commi 1-ter, 1-quater e 1-quinquies dell’art. 16 del decreto legge n. 63/2013) rientrano anche le spese effettuate per la classificazione e verifica sismica degli immobili. In aggiunta è detraibile la realizzazione di sistemi di monitoraggio strutturale continuo a fini antisismici, eseguita congiuntamente a uno degli interventi del sismabonus, nel rispetto dei limiti di spesa prevista.

Il contribuente può, in alternativa alla detrazione fiscale diretta, avvalersi dell’opzione per la cessione del credito o sconto in fattura. In tal caso, deve richiedere il visto di conformità dei dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione d’imposta per gli interventi di cui al presente articolo.

Nella CM 30/E/2020, inoltre, l’Agenzia delle Entrate ha affrontato la cumulabilità tra i Superbonus e la detrazione Irpef del 19% delle spese sostenute per la manutenzione, protezione o restauro dei beni vincolati (prevista dall’art.15, co.1, lett. g, del TUIR – DPR 917/1986). Sul punto, è stato precisato che la cumulabilità è ammessa solo in caso di esecuzioni di lavori antisismici agevolati con il Sismabonus, anche nella misura potenziata al 110%, mentre è esclusa per interventi energetici ammessi all’Ecobonus.

Con tale premessa, quindi, in relazione agli immobili vincolati:

- per le spese rientranti nel limite massimo ammesso al Sismabonus – 96.000 euro per unità immobiliare, è possibile fruire sia della detrazione potenziata al 110%, sia di quella del 19% ridotta alla metà;

- sull’ammontare di spese eccedente il limite ammesso al Superbonus, invece, spetta solo la detrazione del 19% calcolata per intero (e non ridotta alla metà).

Contributi post-sisma e cumulabilità degli incentivi

Secondo quanto stabilito dai commi 1-ter e 4-quater dell’articolo 119, il Superbonus spetta per l’importo eccedente il contributo per la ricostruzione post sisma.

A titolo esemplificativo, si rappresenta quanto segue: se per un determinato intervento il cui costo è pari a 100.000 euro, viene erogato un contributo di 60.000 euro, sulla spesa rimasta a carico del contribuente, pari a 40.000 euro, può essere calcolata la detrazione del 110%. Nel caso di specie, la detrazione spettante è pari a 44.000 euro.

Il comma 4-ter disciplina una diversa ipotesi: esso introduce una previsione normativa che compensa la rinuncia al contributo per la ricostruzione qualora il contribuente manifesti la volontà di fruire delle agevolazioni fiscali in alternativa al contributo, vedendosi così riconoscere un incremento degli importi massimi detraibili nella misura del 50% in più, essendo, dunque, aumentato il limite di spesa e non l’aliquota di detrazione.

Pertanto, qualora siano sostenute, su un edificio unifamiliare spese per interventi di efficienza energetica, quali la sostituzione di impianto di riscaldamento, e antisismici, ammessi sia al Superbonus che al contributo per la ricostruzione, il contribuente può scegliere di rinunciare al predetto contributo e di beneficiare di un limite di spesa maggiorato.

Nello specifico, il contribuente può calcolare il Superbonus su un limite di spesa pari a 45.000 euro – 30.000 + 50% – per la sostituzione dell’impianto termico e di 144.000 euro – 96.000 + 50% – per interventi antisismici.

In alternativa, qualora il contribuente non intenda rinunciare al contributo, applica la detrazione pari al 110% sulla parte di spesa eccedente il predetto contributo, nei limiti previsti, rispettivamente, di 30.000 euro e di 96.000 euro.

Interventi trainanti e trainati: efficienza energetica e antisismici

La circolare n. 30/E del 2020 ha precisato che, nel caso in cui sul medesimo immobile siano effettuati più interventi agevolabili, il limite massimo di spesa ammesso alla detrazione è costituito dalla somma degli importi previsti per ciascuno degli interventi realizzati.

Ciò implica, in sostanza, che qualora siano realizzati sul medesimo edificio, anche unifamiliare, o sulla medesima unità immobiliare funzionalmente autonoma e con accesso indipendente, ad esempio la posa in opera del cappotto termico sull’involucro dell’edificio, la sostituzione degli impianti termici e interventi di riduzione del rischio sismico – interventi trainanti – nonché la sostituzione degli infissi e l’installazione di pannelli solari per la produzione di acqua calda, di pannelli fotovoltaici per la produzione di energia elettrica e relativi sistemi di accumulo e di infrastrutture di ricarica dei veicoli elettrici (interventi trainati) il limite massimo di spesa ammesso al Superbonus sarà costituito dalla somma degli importi previsti per ciascuno di tali interventi.

In tal caso, sarà possibile fruire della corrispondente detrazione a condizione che siano distintamente contabilizzate le spese riferite ai diversi interventi – non essendo possibile fruire per le medesime spese di più agevolazioni – e siano rispettati gli adempimenti specificamente previsti in relazione a ciascuna detrazione.

Ma, nel caso si volesse optare per la cessione del credito o lo sconto in fattura, essendoci più interventi diversi, quanti moduli per la comunicazione dell’opzione vanno inviati?

Prendiamo a riferimento la Risposta n. 784/2021 dell’Agenzia delle Entrate. Nel caso di specie, l’Istante intende eseguire sull’unità immobiliare di cui è proprietario sia degli interventi antisismici che degli interventi di efficientamento energetico di sostituzione dell’impianto di climatizzazione e di sostituzione di infissi e serramenti. Si ritiene che lo stesso debba inviare all’Agenzia delle entrate tre distinti moduli per la comunicazione dell’opzione per il c.d. “sconto in fattura” o per la cessione del credito, ossia un modulo diverso per ogni intervento che verrà realizzato.

Tali conclusioni risultano peraltro avvalorate dalle istruzioni alla compilazione del relativo modulo che, alla luce del contenuto del Provvedimento del Direttore dell’Agenzia delle entrate dell’8 agosto 2020 (e successive modificazioni), prevedono espressamente che, nel campo “Tipologia intervento”, il contribuente indichi il codice identificativo dell’intervento per il quale si effettua la comunicazione (distinguendo, in particolare, tra interventi su parti comuni e su singole unità immobiliari e, nello specifico, tra “interventi di efficienza energetica”, “interventi antisismici in zona sismica 1, 2 e 3” ed “altri interventi”).

Per approfondire:

- Agenzia delle Entrate, Risposta n. 784/2021, 18 novembre 2021

- D.M. n. 329 del 6 agosto 2020, DM 329/2020

- Cresme, Isi, Riduzione del rischio sismico in Italia, Edizione 1.2, 2018

- Decreto Rilancio, legge 19 maggio 2020, n. 34

- MIT, Linee guida per la classificazione del rischio sismico delle costruzioni

- MIT, modello asseverazione rischio sismico

- MIT, Norme tecniche per le costruzioni 2018, Decreto 17 gennaio 2018

- C.S.LL.PP., Circolare 21 gennaio 2019, n. 7 – Istruzioni per l’applicazione dell’«Aggiornamento delle “Norme tecniche per le costruzioni”» di cui al decreto ministeriale 17 gennaio 2018

- CSLP, Chiarimenti bonus 110

- Reluis & Dipartimento della Protezione civile, Linee guida per il rilievo, l’analisi ed il progetto di interventi di riparazione e consolidamento sismico di edifici in muratura in aggregato

tutti i diritti appartengono alla fonte.